Daniel Goldberg*

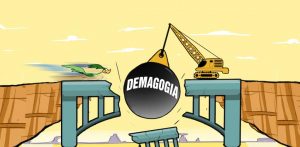

Estamos diante de um dos maiores retrocessos da última década no ambiente para investimentos em infraestrutura. Todos os esforços de Governo Federal e Congresso Nacional na construção de um panorama estável para investidores de longo prazo podem ruir – por conta de uma estranha ginástica jurídica com tempero de populismo.

A sociedade precisa entender o que está em jogo e se mobilizar.

As concessões de infraestrutura funcionam com base em um princípio simples. O concessionário faz um investimento substantivo no início de um contrato de longo prazo com o Poder Público. Esse investimento é “amortizado” ao longo de décadas, tipicamente na forma de tarifas públicas. Quanto mais intensivo em capital o setor, maior a importância (e, muitas vezes, o risco) do período de cobrança que se inicia com o investimento feito.

Uma das principais funções dos marcos regulatórios é impedir a “tentação” do poder concedente de expropriar o ativo construído logo após feito o investimento, evitando, assim, que a população pague tarifas muitas vezes impopulares.

Obviamente, se o concessionário achar que o risco de expropriação é alto, dificilmente vai realizar o tipo de desembolso necessário para viabilizar o serviço público. O Brasil deveria investir por ano ao menos 4% do PIB para se tornar minimamente competitivo em infraestrutura. Ao invés disso, investimos apenas 1,8% do PIB em 2019, com dois terços desse valor vindo da iniciativa privada. Precisamos de cerca de R$ 150 bilhões adicionais — por ano — para resolver esse hiato. O “gap” se concentra principalmente nos setores de transportes/mobilidade urbana, energia e saneamento – todos extremamente intensivos em capital.

Para garantir que os agentes privados tenham a “certeza” de que os governantes não cederão aos apelos do oportunismo populista de encampar investimentos feitos antes do período de amortização – o que no curto prazo garante bônus eleitorais importantes ao eleito — a lei e a própria Constituição Federal garantem que qualquer expropriação só possa ocorrer mediante “justa e prévia indenização”.

No Rio de Janeiro, o prefeito, vereadores e alguns deputados estaduais construíram uma curiosa interpretação da real extensão deste requisito constitucional. A interpretação do município quanto aos limites à expropriação é de “uma beleza albanesa”, como me disse outro dia um amigo. O raciocínio circular funciona assim: nas situações em que, segundo critério do próprio poder concedente, as tarifas cobradas da população forem “abusivas” (critério obviamente elástico), considera-se “paga” a indenização prévia.

A primeira vítima foi a Linha Amarela, controlada por fundos de pensão (Previ, Petros, Funcef). A prefeitura do Rio de Janeiro concluiu que suas tarifas são abusivas, que o “sobrepreço” cobrado da população é suficiente para arcar com uma fictícia “indenização prévia” (que não ocorreu) e encampou o ativo.

A expropriação, amparada em lógica tosca e rudimentar, foi declarada ilegal por 21 decisões judiciais distintas – do Tribunal de Justiça do Rio de Janeiro ao Supremo Tribunal Federal – todas suspendendo o ato. Isto até a semana passada.

O novo presidente do STJ, Ministro Humberto Martins, menos de 30 dias após ter assumido a presidência do tribunal, resolveu – com uma canetada e sozinho – autorizar a encampação da via, afastando todas as decisões contrárias às pretensões do prefeito.

Os políticos não demoraram a perceber a “janela” aberta pela decisão. Imediatamente, dois deputados do PSL e dos Republicanos (sim, a ironia dos nomes que nossos políticos escolhem para seus partidos…) invocaram a decisão do Ministro Humberto Martins para propor encampar uma concessão da CCR, a Via Lagos, que liga a cidade do Rio de Janeiro à região dos lagos do estado.

Aqui pouco importam os méritos ou deméritos das contratos de Invepar e CCR, titulares das concessões atacadas. Uma corte independente deve avaliar cada contrato e, se for o caso, aplicar as penalidades. O poder concedente não pode ser, ao mesmo tempo, árbitro e beneficiário do contrato e dos supostos prejuízos sofridos.

Aos que pensam que só os ativos do Rio de Janeiro serão afetados pelo surto de populismo, é preciso que fique claro: se o Judiciário consolidar a tese de que qualquer concessão que se repute “abusiva” — segundo critério do próprio poder concedente — pode ser encampada sem qualquer tipo de indenização prévia (uma vez que a tarifa dita abusiva “pagou a conta”), na prática os marcos regulatórios acabaram. O surgimento dessa “nova tese” jurídica é o maior risco ao setor de infraestrutura brasileiro desde o início da discussão do malfadado novo marco do setor elétrico de 2012.

Por exemplo, grande parte das novas concessões de saneamento básico são municipais. Nada mais fácil para um prefeito do que “descobrir” — após vultosos investimentos feitos em estações de tratamento de água e esgoto e universalização do serviço — que na verdade os investimentos em sua extensão eram “desnecessários” e que portanto as tarifas de água que remuneram esses investimentos são abusivas. A encampação viria a seguir. Investimentos em trens urbanos e metrôs, de longuíssima duração e de retorno incerto, ficariam impraticáveis diante do risco jurídico.

Investidores procuram bons retornos ajustados aos riscos que correm. Para entender o crescente hiato entre o patamar de investimentos que Brasil tem e aquele que o Brasil deveria ter, basta acompanhar a real extensão dos chamados riscos regulatórios e o que tem acontecido no país.

Na última cena do romance ‘O Processo’, de Kafka, Josef K tem sua execução decretada e se declara inocente. Vem a pergunta: “Inocente do quê?” Nunca lhe informaram de que crime era acusado. Quase não há limite para o tipo de arbitrariedade processual que pode ser imposta com um pouco de criatividade e a caneta certa.

Com o fim da estabilidade dos marcos regulatórios, seguiremos, liderados pelo Rio de Janeiro, nossa firme marcha rumo à irrelevância econômica.

* Daniel Goldberg é o sócio-gestor da Farallon Latin America. Foi Presidente do banco Morgan Stanley do Brasil e Secretário de Direito Econômico do Ministério da Justiça. Fundos administrados pela Farallon tem participação em debêntures emitidas pela Invepar.